普惠金融是“五篇大文章”之一,與其他四篇并列,共同構(gòu)成了金融服務(wù)實體經(jīng)濟(jì)的重要框架,普惠金融的發(fā)展對于解決金融發(fā)展不平衡不充分、推動經(jīng)濟(jì)穩(wěn)增長和高質(zhì)量發(fā)展、促進(jìn)社會和諧穩(wěn)定具有重要意義。從國家首次提出發(fā)展普惠金融到如今已歷時12年,發(fā)展普惠金融的政策自提出以來得到商業(yè)銀行的廣泛響應(yīng),在這十幾年間得到了快速發(fā)展,截止2024年二季度末,全國普惠小微貸款余額為32.38萬億元,同比增長16.9%,增速比各項貸款高8.1個百分點,反映了商業(yè)銀行在支持小微企業(yè)發(fā)展方面取得了顯著成效。為了充分評價商業(yè)銀行當(dāng)前普惠金融綜合服務(wù)能力狀況,結(jié)合央行對普惠金融的重點監(jiān)測指標(biāo),并參考各類文獻(xiàn)對普惠金融服務(wù)關(guān)注的重點方向,易觀千帆通過搭建普惠金融 “五力模型“重點圍繞小微、三農(nóng)等普惠金融重點領(lǐng)域來評價商業(yè)銀行普惠金融狀況,“五力模型“涵蓋普惠滲透力、普惠產(chǎn)品力、普惠生態(tài)力、普惠服務(wù)力、普惠創(chuàng)新力5大方向。

圖1:商業(yè)銀行普惠金融評價“五力模型”簡介

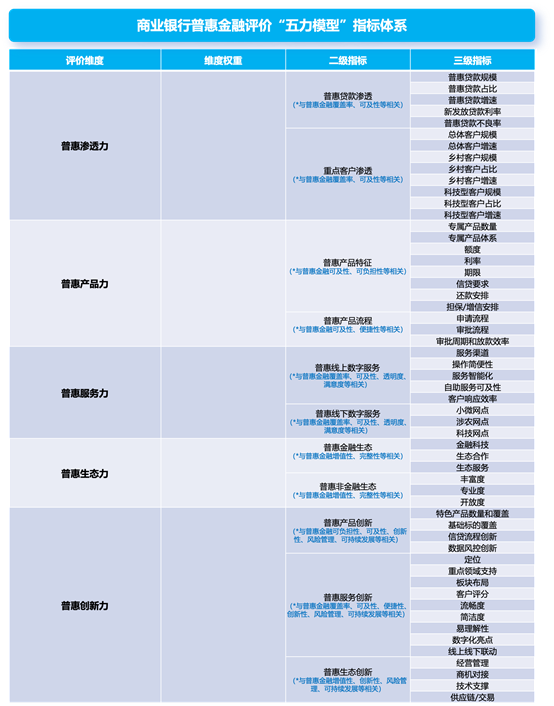

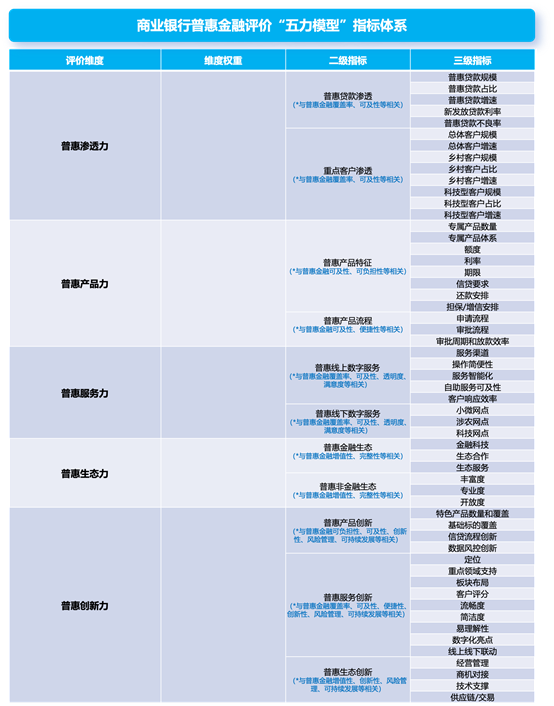

對上述“五力模型“中涉及普惠金融5個最關(guān)鍵的方向,逐級拆解到二級、三級評價指標(biāo)形成了涵蓋5大評價維度、11個二級指標(biāo)、58個三級指標(biāo)的商業(yè)銀行普惠金融評價指標(biāo)體系,覆蓋普惠金融產(chǎn)品、客戶、服務(wù)、生態(tài)、創(chuàng)新、技術(shù)、體驗等多個方向的評價體系。

表1:商業(yè)銀行普惠金融評價“五力模型”指標(biāo)體系

基于上述商業(yè)銀行“五力模型“評價指標(biāo)體系,易觀千帆以2020-2023年財報、ESG報告、客戶評價、市場公開數(shù)據(jù)、專家評價數(shù)據(jù)等多維度采集數(shù)據(jù)為基礎(chǔ),在相同的評價規(guī)則、評價體系、評價標(biāo)準(zhǔn)圍繞小微、三農(nóng)、科創(chuàng)等普惠金融服務(wù)重點領(lǐng)域?qū)?家國有大型商業(yè)銀行及12家全國性股份制商業(yè)銀行普惠金融業(yè)務(wù)發(fā)展進(jìn)行評價,本著科學(xué)、客觀、公允評價原則,形成國有行與股份行普惠金融“五力模型”綜合榜單以及5大分項榜單。

一、普惠金融“五力模型”綜合榜單:建行居首,工行第二,平安、光大、招行、興業(yè)有各自亮眼表現(xiàn)

表2:商業(yè)銀行普惠金融“五力模型”評價(國有行&股份行)—綜合能力排名

易觀千帆認(rèn)為,不同銀行在定位、服務(wù)滲透和體量層面存在較大差異,單純考量業(yè)務(wù)規(guī)模、客戶規(guī)模等規(guī)模要素去評價商業(yè)銀行普惠金融業(yè)務(wù)發(fā)展存在不合理之處,科學(xué)評價商業(yè)銀行普惠金融業(yè)務(wù)需要統(tǒng)籌考慮覆蓋率、可負(fù)擔(dān)性、可及性、滿意度、透明度、風(fēng)險管理、創(chuàng)新能力等普惠金融關(guān)鍵特征,對業(yè)務(wù)規(guī)模、客戶規(guī)模、增長性、產(chǎn)品、服務(wù)、生態(tài)、創(chuàng)新等多維度進(jìn)行評價。通過以上評價我們發(fā)現(xiàn):1)商業(yè)銀行普惠金融覆蓋率層面總體較好,但對于可負(fù)擔(dān)性、透明度關(guān)注不足。商業(yè)銀行普惠型小微信貸規(guī)模、貸款的客戶數(shù)可以代表商業(yè)銀行普惠金融的覆蓋率,但這些規(guī)模的增速以及與全部業(yè)務(wù)增速比較、全部業(yè)務(wù)中的占比情況同樣可以反映商業(yè)銀行在普惠金融上的投入和發(fā)展?fàn)顩r,除此之外專屬化的產(chǎn)品體系同樣是增加透明度,降低客戶可負(fù)擔(dān)性的關(guān)鍵要素。2)商業(yè)銀行在普惠金融服務(wù)優(yōu)化、生態(tài)建設(shè)、創(chuàng)新發(fā)展等層面有較大改善空間,進(jìn)而提升普惠金融的服務(wù)可及性、客戶滿意度。借助商業(yè)銀行普惠金融“五力模型”評價體系,可以看到在專屬化產(chǎn)品體系搭建、服務(wù)協(xié)同、生態(tài)場景建設(shè)、經(jīng)營模式創(chuàng)新等層面重視不足,尤其是普惠金融“五力模型”評價綜合排名相對靠后的商業(yè)銀行。

二、普惠金融“五力模型”評價—普惠滲透力榜單:工行、農(nóng)行、建行分列前三,半數(shù)銀行評分不足60

普惠金融滲透力主要評價商業(yè)銀行普惠金融市場滲透情況,在評價指標(biāo)設(shè)定時除了考慮普惠型小微信貸規(guī)模、客戶規(guī)模外,還考慮增長性以評價商業(yè)銀行在普惠金融業(yè)務(wù)上的持續(xù)投入,考慮普惠金融業(yè)務(wù)、客戶規(guī)模在全業(yè)務(wù)規(guī)模中的占比以評價商業(yè)銀行對普惠金融業(yè)務(wù)的重視程度,考慮普通小微、科創(chuàng)型小微、三農(nóng)等重點客戶覆蓋和發(fā)展情況以評價商業(yè)銀行普惠金融對政策的響應(yīng)和承擔(dān)社會責(zé)任。

表3:商業(yè)銀行普惠金融“五力模型”評價(國有行&股份行)—滲透力排名

易觀千帆認(rèn)為,商業(yè)銀行需立足自身資源稟賦,尤其是業(yè)務(wù)體量相對較小的股份行,需要積極響應(yīng)政策要求,重視普惠金融業(yè)務(wù)發(fā)展,加速普惠金融業(yè)務(wù)增長,除了關(guān)注普惠型小微貸款規(guī)模、客戶規(guī)模等覆蓋率指標(biāo)外,還應(yīng)考慮增長性、業(yè)務(wù)資源分配以及對普通小微、科創(chuàng)小微、三農(nóng)等重點領(lǐng)域滲透發(fā)展,在確保自身風(fēng)險管理合理水平下,積極提升自身普惠金融滲透力水平。普惠滲透力水平的提高反映了商業(yè)銀行在支持中小微企業(yè)發(fā)展、科技創(chuàng)新、三農(nóng)發(fā)展等重點方向的積極行動力,這些重點方向不僅體現(xiàn)著我國普惠金融基本發(fā)展?fàn)顩r,更是對于催生新質(zhì)生產(chǎn)力、激發(fā)實體經(jīng)濟(jì)活力均具有相對重要影響。

三、普惠金融“五力模型”評價—普惠產(chǎn)品力榜單:光大、建行、興業(yè)分列前三,大部分銀行評分超過70分

普惠金融產(chǎn)品力評價商業(yè)銀行普惠金融信貸產(chǎn)品發(fā)展情況,普惠型小微信貸產(chǎn)品作為商業(yè)銀行發(fā)展普惠金融業(yè)務(wù)的關(guān)鍵產(chǎn)品,對擴大普惠金融覆蓋率、提升可負(fù)擔(dān)性等具有重要意義,易觀千帆通過分析商業(yè)銀行主流普惠金融信貸產(chǎn)品設(shè)計及服務(wù)情況來評價商業(yè)銀行普惠金融產(chǎn)品力表現(xiàn),涵蓋專屬性、額度、利率、期限、信貸及還款安排等。

表4:商業(yè)銀行普惠金融“五力模型”評價(國有行&股份行)—產(chǎn)品力排名

易觀千帆評測發(fā)現(xiàn),商業(yè)銀行小微普惠相關(guān)的專屬信貸產(chǎn)品普遍聚焦3大類,一是普通小微信貸產(chǎn)品;二是科創(chuàng)型小微信貸產(chǎn)品;三是涉農(nóng)小微信貸產(chǎn)品。普惠產(chǎn)品力靠前的銀行專屬產(chǎn)品體系相對健全,且主流小微信貸產(chǎn)品的信貸結(jié)構(gòu)、關(guān)鍵要素、流程、設(shè)計考慮到可及性、易理解性、可負(fù)擔(dān)性等普惠金融的基本要求。

四、普惠金融“五力模型”評價—普惠服務(wù)力榜單:工行、建行、農(nóng)行分列前三,普惠服務(wù)力得分普遍較高

普惠金融服務(wù)力主要評價商業(yè)銀行普惠金融服務(wù)可及性、豐富性、專業(yè)性、開放性等情況,易觀千帆以普惠金融數(shù)字化服務(wù)為核心,通過對線上服務(wù)觸達(dá)、服務(wù)響應(yīng)以及線下服務(wù)可及性進(jìn)行綜合分析來評價商業(yè)銀行普惠金融服務(wù)力,評價指標(biāo)涵蓋線上數(shù)字化服務(wù)渠道、服務(wù)質(zhì)量以及線下服務(wù)專屬網(wǎng)點數(shù)量及區(qū)域覆蓋情況等。

表5:商業(yè)銀行普惠金融“五力模型”評價(國有行&股份行)—服務(wù)力排名

易觀千帆評測發(fā)現(xiàn),商業(yè)銀行普惠金融服務(wù)力得分較高,發(fā)展相對充分,主要體現(xiàn)在幾個方面:一是豐富各類數(shù)字化服務(wù)渠道為普惠客戶提供更全面的服務(wù),例如獨立APP、個人手機銀行專屬板塊、企業(yè)手機銀行、網(wǎng)銀、小程序、公眾號等;二是不斷優(yōu)化數(shù)字化服務(wù)渠道的服務(wù)質(zhì)量以增強普惠客戶滿意度,例如簡化操作流程提升操作便捷性、應(yīng)用AI技術(shù)提升服務(wù)智能化、擴大自助服務(wù)項提升服務(wù)可及性、加強客戶響應(yīng)優(yōu)化服務(wù)效率等;三是線下集中服務(wù)資源提供專屬化服務(wù)以全面增強服務(wù)可及性,例如建設(shè)小微特色網(wǎng)點、科技特色網(wǎng)點等。

五、普惠金融“五力模型”評價—普惠生態(tài)力榜單:建行、工行分列前二名,招行、平安等股份行在普惠生態(tài)力構(gòu)建上表現(xiàn)較好

普惠金融生態(tài)力主要評價商業(yè)銀行普惠金融生態(tài)及場景建設(shè)情況,易觀千帆認(rèn)為對于小微普惠而言,小微企業(yè)除了有融資需求外,還有各類涉及企業(yè)運營和管理的服務(wù)需求,因此,在評價商業(yè)銀行普惠金融業(yè)務(wù)時還應(yīng)考慮其為小微普惠客戶搭建的專屬金融和非金融生態(tài)體系情況以滿足小微企業(yè)的成長需求,普惠金融生態(tài)力反映了商業(yè)銀行搭建專屬生態(tài)體系情況,指標(biāo)涵蓋賬戶、理財、稅、費、薪、財務(wù)、物流、法務(wù)、商旅、企管等各類金融及非金融生態(tài)建設(shè)情況。

表6:商業(yè)銀行普惠金融“五力模型”評價(國有行&股份行)—生態(tài)力排名

易觀千帆認(rèn)為,商業(yè)銀行在為普惠小微客戶提供核心的融資服務(wù)需求外,融合內(nèi)外部生態(tài)方力量,滿足小微企業(yè)運營、管理、成長需求提供其他金融與非金融生態(tài)體系也同樣重要,以建設(shè)銀行、工商銀行、招商銀行等為代表的銀行提供不同形式的賦能小微企業(yè)數(shù)字化轉(zhuǎn)型的解決方案,也是發(fā)展普惠金融業(yè)務(wù)的重要支撐點。

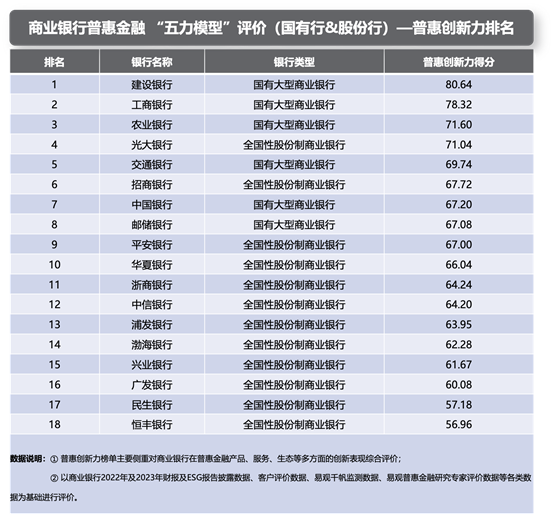

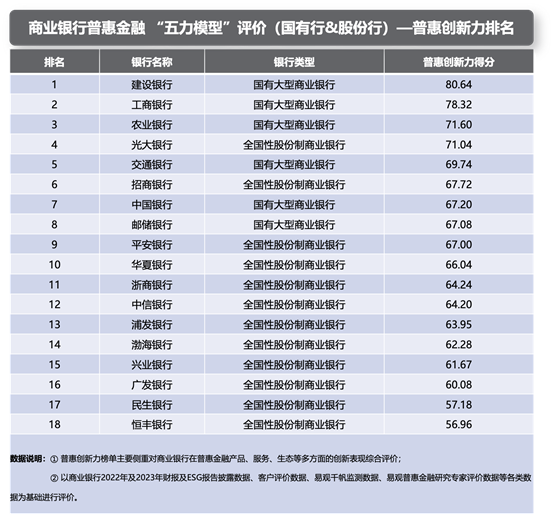

六、普惠金融“五力模型”評價—普惠創(chuàng)新力榜單:建行、工行、農(nóng)行分列前三,股份行中光大銀行、招商銀行排名相對靠前

普惠金融創(chuàng)新力主要評價商業(yè)銀行普惠金融產(chǎn)品創(chuàng)新、服務(wù)創(chuàng)新和生態(tài)創(chuàng)新等方面的創(chuàng)新情況,指標(biāo)設(shè)定上涵蓋特色創(chuàng)新產(chǎn)品、流程創(chuàng)新、風(fēng)控創(chuàng)新、數(shù)字化渠道服務(wù)創(chuàng)新、生態(tài)體系創(chuàng)新等,能夠客觀分析商業(yè)銀行普惠金融相關(guān)主要創(chuàng)新方向基本情況。

表7:商業(yè)銀行普惠金融“五力模型”評價(國有行&股份行)—創(chuàng)新力排名

易觀千帆認(rèn)為,基于可持續(xù)發(fā)展的視角,商業(yè)銀行發(fā)展普惠金融業(yè)務(wù)需要保持創(chuàng)新力,以解決普惠金融服務(wù)過程中需求多樣化問題、服務(wù)廣度和服務(wù)深度兼顧問題、服務(wù)效率和服務(wù)成本兼顧問題、金融包容性與公平性的問題、合理風(fēng)險控制問題等,因此,商業(yè)銀行可以通過不斷改善自身普惠創(chuàng)新力水平以提升自身普惠金融業(yè)務(wù)的可持續(xù)發(fā)展。 未來,易觀千帆會持續(xù)跟蹤商業(yè)銀行普惠金融的發(fā)展情況,并不斷豐富完善商業(yè)銀行普惠金融五力模型評價指標(biāo)體系,保持評價指標(biāo)體系與政策對普惠金融發(fā)展要求相一致的前提下,確保指標(biāo)體系科學(xué)、完整、公允。同時,易觀千帆將跟進(jìn)城商行、農(nóng)商行普惠金融業(yè)務(wù)發(fā)展情況,并推出城商行、農(nóng)商行普惠金融五力模型評價榜單,發(fā)現(xiàn)其中典型優(yōu)秀案例,以期為商業(yè)銀行普惠金融業(yè)務(wù)發(fā)展貢獻(xiàn)智慧。

附錄:國有行&股份行獨立普惠金融APP評級榜單

更多商業(yè)銀行五大篇章綜合評測信息,請登錄https://www.qianfan.tech了解。