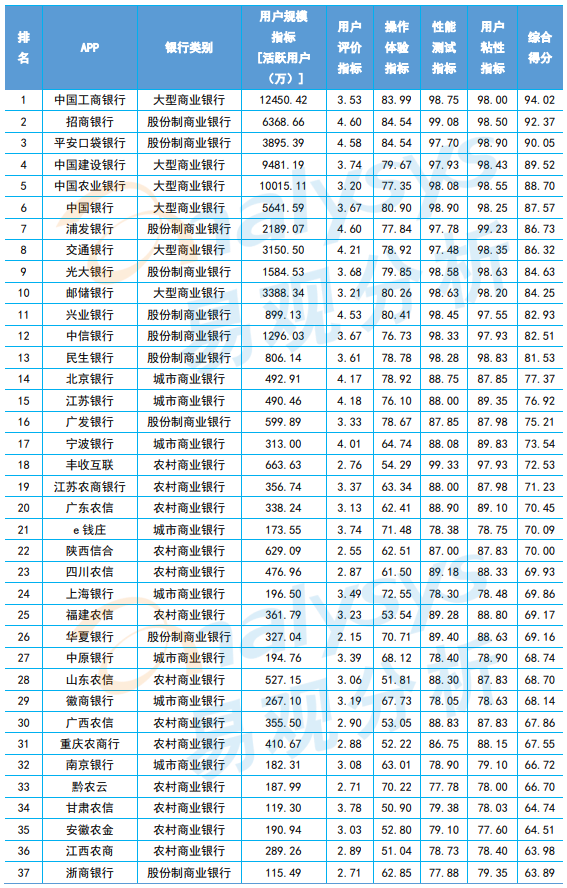

一、綜合得分及排名:工行位居榜首,大型商業銀行及股份行領先優勢明顯

近年來,商業銀行從服務、場景、營銷、體驗、智能、運營等多層面推動手機銀行APP數字化綜合服務水平的提升,反應在經營結果層面就是用戶服務廣度、深度、長度不斷優化。從總體評分結果來看,國有行及股份行領先優勢明顯,均處于TOP20之列,TOP10被國有行及股份行牢牢占據。其中,工行以94.02分居于榜首,綜合能力第一,服務廣度、服務深度、用戶粘性等各方面綜合表現均衡且突出;招行、平安分別以92.37分和90.05分位列第二與第三,用戶評價口碑表現突出。建行、農行分別排名第四和第五。中國銀行、浦發銀行、交通銀行、光大銀行、郵儲銀行分別位列6-10位。有2家城商行進入TOP15,分別是北京銀行、江蘇銀行,分別位列第14和第15名,興業銀行、中信銀行、民生銀行分別處于第11、12、13位。TOP50中,城商行、農商行平分秋色,分別入圍16家和17家,民營銀行中僅網商銀行1家。表1:手機銀行數字化綜合服務能力TOP50榜單

① 用戶規模指標取自易觀千帆用戶流量分析系統2022年8月手機銀行月度活躍用戶規模;② 用戶評價指標取自蘋果、華為、小米、OPPO、vivo、魅族、應用寶等應用商店用戶評分加權平均值;③ 操作體驗指標由易觀分析評測專家委員會以及深度用戶按照評分規則打分匯總而成;④ 性能測試指標由易觀分析性能評測實驗室通過自動化性能測試工具測試,并進行加權計算結果;⑤ 用戶粘性指標取自易觀千帆用戶流量分析系統2022年8月手機銀行用戶留存、粘性等指標加權計算結果

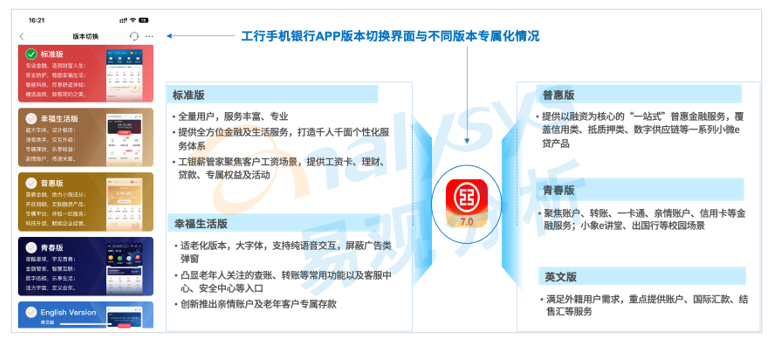

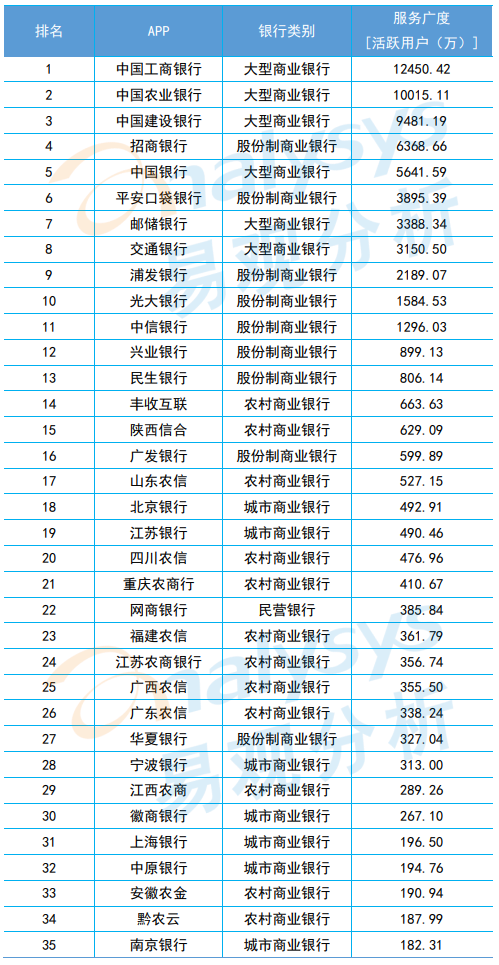

二、服務廣度層面:工行遙遙領先,農行憑借鄉村布局優勢占據第二位從服務廣度層面來看,活躍用戶代表商業銀行服務用戶的廣度。截止2022年8月,銀行業手機銀行APP總體月活規模達到5.25億。目前月度活躍用戶規模超過1億的僅兩家。工行月活達到了1.25億,超過第二名2400萬戶,以領先24%身位的巨大優勢領跑銀行業。用戶規模的龐大給工行手機銀行數字化運營帶來巨大挑戰。工行一方面踐行用戶分層經營,版本設計針對多種專屬客群,提升全量用戶及重點客群的服務能力,在標準版基礎上,針對老年人、小微企業主、學生、外籍人士等群體推出專屬版本,提供專屬、個性化服務;另一方面,借助技術手段,打造“智慧大腦”運營驅動系統,實現千人千面的產品及服務的個性化觸達,精準匹配用戶需求。圖1:工行手機銀行多人多面的專屬化版本設計

服務廣度層面排名第二的是農業銀行APP,近年來,農業銀行依托鄉村布局,借助線下網點鄉村觸達優勢,大力發展鄉村用戶,APP活躍用戶反超建行,從農業銀行客戶分布也可以看出其鄉村優勢,客戶中約一半以上分布在縣域鄉村。招行、中國銀行、平安口袋銀行分別處于四、五、六位。招商銀行憑借以兩票(飯票、影票)為核心的生活場景的布局,打通兩大APP流量體系,成為大型商業銀行外唯一月活超5000萬的股份制商業銀行。圖2:招行手機銀行兩票業務特色

服務廣度層面的TOP15中,有兩家農商行入圍,分別是浙江農信的豐收互聯APP和陜西信合手機銀行APP。服務廣度TOP50中,城商行13家、農商行19家,農商行在服務廣度層面比城商行占據優勢。表2:手機銀行數字化綜合服務能力服務廣度TOP50榜單

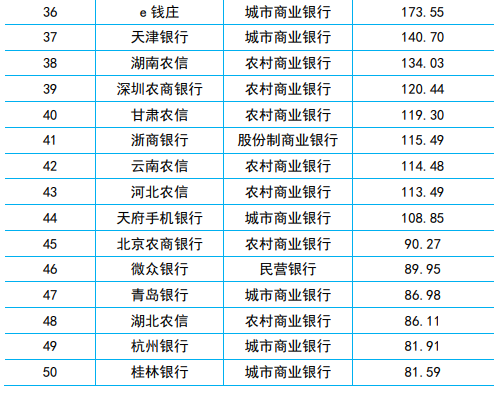

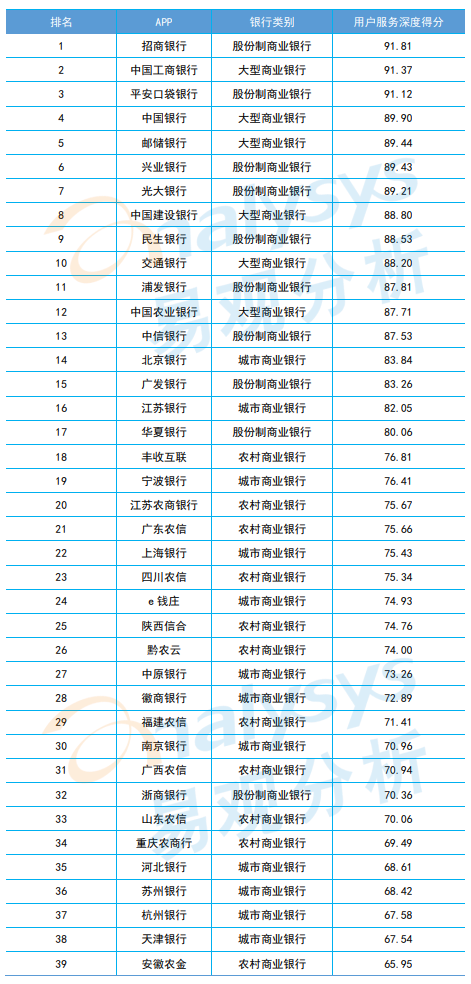

三、服務深度層面:大型商業銀行中工行第一,股份行中招行及平安口袋銀行較好,股份行整體表現較好

通過APP性能測試,結合用戶服務的核心旅程及環節(例如注冊登錄、核心交互、賬戶管理、轉賬、查詢、投資理財、信用卡服務、貸款服務、創新服務等環節)操作體驗評價,可以比較客觀展現手機銀行用戶服務深度水平。在用戶服務深度TOP10中,各銀行整體分值相差不大,股份行與大型商業銀行各占5家,大型商業銀行中工商銀行是唯一一個超過90分,股份行中有2家超過90分,并且股份行整體表現較好。用戶服務深度的TOP50中,城商行與農商行各占17家,但整體上城商行用戶服務深度的表現略好于農商行。服務深度層面,基于全旅程服務,商業銀行在針對差異化客群推進智能化、個性化服務,優化用戶服務旅程方面做了很多嘗試,例如工行適老化服務版本—幸福生活版,針對老年客群的特殊服務需求,突出老年客群高頻服務、開發專屬功能、去除廣告推送、優化操作交互、精簡優化界面設計,整體上體現差異化客群的個性化服務原則。圖3:工行手機銀行幸福生活版特色

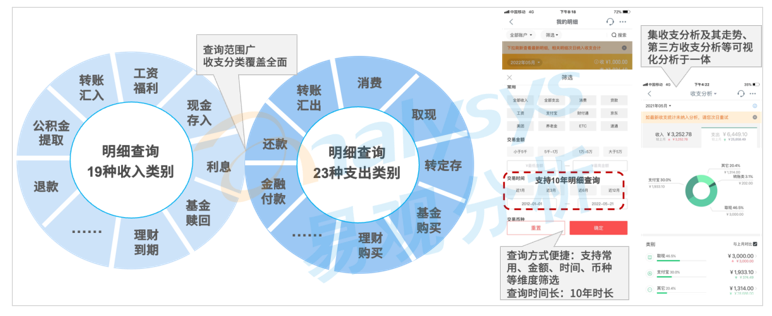

工行在用戶服務旅程核心環節上也做了很多優化,例如工行手機銀行明細查詢聚合展現用戶名下全量賬戶、卡片明細。查詢范圍廣,覆蓋19種收入類別、23種支出類別明細查詢;查詢時間長,支持10年明細查詢;且收支分析及走勢支持可視化,清晰明了。圖4:工行手機銀行明細查詢環節的服務特色

表3:手機銀行數字化綜合服務能力服務深度TOP50榜單

數據說明:服務深度考慮用戶旅程及核心服務環節用戶體驗評測以及APP性能測試結果綜合評分

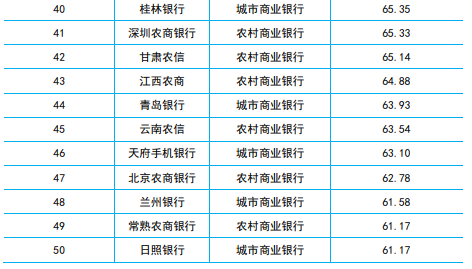

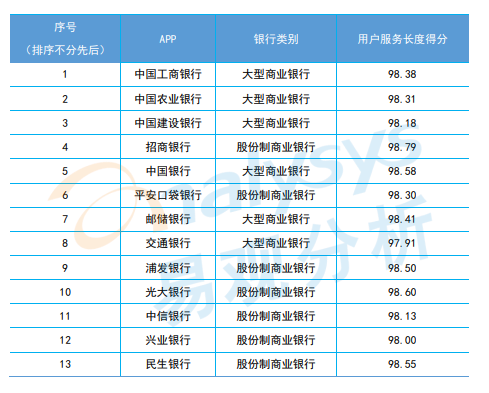

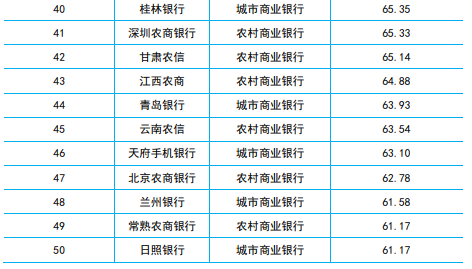

四、服務長度層面:頭部手機銀行呈現出顯著的開放化、場景化特征,吸引用戶注意力方面有較好表現

通過綜合用戶粘性及APP性能表現,即單用戶綜合服務時長,來衡量用戶服務長度的情況,從整體得分來看頭部銀行得分相差不大,因此不對相關結果進行排名,頭部大型商業銀行及股份制商業銀行整體得分最大與最小不超過1分(百分制下),且整體得分較高,反應當前頭部手機銀行呈現出顯著的開放化、場景化特征。頭部手機銀行都在試圖引入更豐富的外部場景生態方,實現金融服務、泛金融服務、生活服務等不同場景接入其中,圍繞“數字金融” 與“數字生活”、“數字政務”持續吸引用戶的注意力和時長。圖5:手機銀行中金融場景與非金融場景間的相互促進作用除了借助生態場景,商業銀行業通過營銷活動、體驗優化、科技及運營等手段促進用戶粘性提升,增加服務的長度。以工商銀行為例,除了豐富的線上運營活動外,工行成立了專門的用戶權益服務中心,從差異化客群及用戶行為層面設置豐富用戶權益體系,例如積分和香蕉是對用戶消費、使用等活躍行為的激勵,并且積分和香蕉兌換的禮品豐富多樣,特定權益為社保、星級、私銀、有孩家庭、車主、工資卡客戶、軍人等不同類型提供特定服務權益,以激勵用戶向高階客戶轉化。圖6:工商銀行用戶權益中心及相關行為激勵

數據說明:服務長度考慮用戶留存、使用時長、啟動次數等粘性數值以及APP性能狀況

綜合以上,手機銀行已經成為當前商業銀行持續推動數字化服務轉型、優化用戶服務體驗、實現對用戶服務廣度、深度、長度全面提升的超級平臺,手機銀行生態化、開放化的特征也越來越明顯,成為居民必不可少的生活工具。當前,商業銀行業圍繞手機銀行在差異化客群經營、生態場景搭建、用戶服務旅程持續優化、數智化技術應用等方面均作了很多創新嘗試,手機銀行數字化綜合服務能力的評價體系,以用戶為視角基本可以科學衡量手機銀行在這些數字化綜合服務能力創新迭代狀況,希望可以給商業銀行在手機銀行數字化綜合服務能力(用戶側)評價跟蹤以及優化迭代提供相應參考依據。未來,我們會進一步豐富、細化評價指標維度,長期跟蹤手機銀行創新迭代,期望能夠以更加科學合理的視角和評價體系為手機銀行數字化綜合服務能力提升貢獻力量。